Hiteligénylésre felkészítő tanfolyam 16. rész

Miért NEM elég csak a pénzügyi felügyelet (PSZÁF, MNB) honlapján található összehasonlításra hagyatkozni?

A Pénzügyi Szervezetek Állami Felügyelete (a továbbiakban PSZÁF) felügyeli többek között a bankok hitelezési gyakorlatát. Számos alkalmazást fejlesztett ki a felügyelet annak érdekében, hogy segítse az ügyfelek eligazodását. Ezeket átvette a Magyar Nemzeti Bank is, miután 2013. október elsejétől magába olvasztotta a korábbi PSZÁF-et.

Mire jó ez az alkalmazás és mire nem? Erről szól ez a rész. Megállapításainkat a 2011. augusztus 26-án látottak alapján foglaljuk össze, amiket 2014. október 6-án egészítettünk ki. A helyzet nem sokat változott 3 év alatt…

I. Mire jó?

- segít átlátni a hitelpiac egész rendszerét, szereplőt, termékeit

- sok fogalmat is leír

II. Mire nem jó?

1. számos fogalom ismeretét feltételezi

Pedig szerintünk nem kell azt Önnek tudnia, hogy ha meglévő lakáscélú hitelét ki szeretné váltani, akkor az lakáscélú vagy nem lakáscélú hitelnek minősül-e? Eleve honnan kellene Önnek tudnia azt, hogy mit takar PONTOSAN a lakáscélú kifejezés? Lakásvásárlásra tippelhet, de vajon benne van-e az építés is?

2. nem teljes körű

Egyetlen olyan hitelkiváltási célú ajánlatot és bankot sem találtunk fenn az „ingatlan célú hiteleknél”, amelyekkel napi szinten azért dolgozunk, mert ők adják a legkedvezőbb EUR-alapú hitelkiváltási célú hiteleket meglévő lakáscélú hitelek kiváltására. Pár ajánlat szerepel csupán a szabad felhasználású hitelek rovatban, mi tudjuk, hogy miért ott kell őket keresni, de Ön? Nem találtuk továbbá a jelenleg legjobb támogatott Ft-hitelt sem.

3. nem látni a fától az erdőt

Támogatott Ft-hitelre 146 különféle ajánlat jött ki az 5-10%-os THM sávot választva 15 oldalon keresztül. Ezek 90%-a takarékszövetkezeti ajánlat, a maradék csak a kereskedelmi bankoké. Sorrendbe rakni őket semmilyen szempont alapján nem lehet, csak kijelölgetni és utána max. 5-ösével összehasonlítani. Kérdezem: van-e Önnek ideje hitelfelvétel előtt ezzel órákat eltölteni? Mi lesz ennek várhatóan az eredménye? Megtalálja-e ott a legjobbat? Csekély a valószínűsége, mert amit mi legjobbnak ismerünk, az aznap éppen nem volt fenn a listában. Hogy azért-e, mert a hivatal nem aktualizálta az ajánlatokat vagy a pénzintézet nem küldte meg az adatait, nem tudjuk, mindenesetre nem volt ott.

4. egy bank többféle ajánlata látszik is meg nem is

Kérdés az is, hogy ha egy banknak egy célra van 15-féle konstrukciója és abból 5 van fenn a felügyelet honlapján, akkor hol a többi és azok miért hiányoznak? Vagy ha ugyanazon termék az ügyfélminősítés függvényében 3-5-8-féle kamattal is igénybe vehető, akkor vajon melyik van fenn? Miért nincsen az megmagyarázva, hogy mit takar az ügyfélminősítés és mi annak a módja?

5. nem találtuk ott, hogy a legjobb ajánlatnak milyen extra feltételei vannak?

Ismerve az egyik legjobb árazású jelenlegi Ft-hitelt, célszerű lett volna legalább a termék adatlapon is feltüntetni, hogy az mekkora hitelösszegtől és milyen extra feltételek vállalása esetén vehető csak igénybe? Ja, hogy vannak extra feltételek is, kérdezi? Bizony, lehetnek, pl. munkabér odautalás, esetleg meghatározott összegű havi jóváírás a számlán stb.

6. meglehetősen hiányosak a fedezeti oldalra vonatkozó adatok

Nincsenek megmagyarázva a fedezeti oldalra vonatkozó adatok sem. Az egyik terméknél a likvidációs érték 94%-át adták meg maximális finanszírozási hányadként. Mit jelent ez? Mi tudjuk, hogy

- annál a banknál a likividációs érték=a bank által megállapított menekülési vagy hitelbiztosítéki értékkel

- ez település típustól függően a bank besorolása alapján a bank által becsült piaci vagy forgalmi érték 65-85%-a lenhet

- de semmilyen esetben sem haladhatja meg a finanszírozási hányad jogszabályi előírás alapján a bank által becsült piaci vagy forgalmi érték 75%-át (2012-től 80%-át)

- végül eltérhet a finanszírozási hányad terméktípuson belül is, ha lakásvásárlás vagy építési a hitel felvételének célja.

Arra sem ad választ az alkalmazás, hogy vannak-e olyan települések, amelyeknél a megadott értékekkel sem lehet számolni vagy mik azok a minimumfeltételek (komfortfokozat, szobaszám, méret stb.), amit az adott banknál teljesíteni kell ahhoz, hogy a fedezetül felajánlott ingatlant egyáltalán elfogadja a bank.

Ha ez mind ott lenne a termékek adatlapján, településenként, ingatlantípusonként, akkor már a valóság közelében járnánk, így azonban csak lógnak a levegőben a számok és a fogalmak, ami az Ön számára egyet jelent azzal, hogy nagyon óvatosan és fenntartásokkal érdemes kezelnie az ott írtakat!

7. a termékadatlapon a THM-nél minimum és maximum THM értékeket ír magyarázat nélkül

Mivel magyarázat nincsen, ezért csak tippelni tudunk arra, hogy mit is takarhatnak ezek a fogalmak. Valószínűleg arról lehet szó, hogy azonos egyszeri díjak és kamat értékek mellett a futamidő és a hitelösszeg függvényében milyen szélső értékek között mozoghat a THM mutató. Szép széles a skála általában, ezért fontos az Ön esetére is pontosan megszereznie a banki ajánlatok THM-jeit, mert az általános, 5 millió Ft 20 évre esete könnyen félrevezetheti. Az csak arra jó, hogy elő van írva legalább egy hitelösszeg futamidő páros, amit mindenkinek kutya kötelessége megadni (l. még erről a Mi a baja a THM-nek c. írásunkat is!).

Másik hiányosság, hogy a maximális THM érték azt sugallja, hogy annál több a tényleges THM nem lehet. Pedig változó kamatozású terméknél csak az induló és az adott pillanatban ismert feltételek alapján lehet azt kiszámolni és megadni. Ún. kamatsapka, azaz abszolút felső határ az alkalmazott kamatok tekintetében, Magyarországon csak elvétve akad!

8. a szövetkezetek általában csak helyben hiteleznek

Fontos lenne megadni az alkalmazásnál az egyes ajánlatok területi korlátait. Egy budapesti ügyfél aligha akarhat a Zomba és Vidéke takarékszövetkezethez leutazgatni hitelügyben, ha csak nincsen helyi kötődése, de fordítva is igaz, a Zomba és Vidéke sem feltétlenül szeretne Budapesten hitelezni. Vagyis ha lehetne szűrni a szerint, hogy az Ön lakhelyén (legalább megye szinten) mely pénzintézetek jöhetnek szóba ténylegesen, máris könnyebben áttekinthetővé válna a helyzete.

9. hiányzik a napi szintű aktualizálás

Nagyon sok ponton változhatnak a termékek. Van olyan, változó kamatozású közöttük, amelyiknek a kamata és THM-je a piaci kamatszintek változásának függvényében maga is napi szinten más és más. A jelek szerint a felügyelet nem tudott olyan alkalmazást kitenni a honlapjára, amin részletesen elmagyarázná a „3MEURIBOR”-t például. Itt úgy lenne szerintünk teljes a tájékoztatás és az segítené Önt igazán az eligazodásban, ha az is szerepelne, hogy

1) mi az az EURIBOR?

2) milyen értékei vannak?

3) ki számítja?

4) tudja-e befolyásolni az értékét a bank?

5) mit takar a 3MEURIBOR?

6) tudja-e ezt Ön bármikor ellenőrizni?

7) milyen időközönként van ennek szerepe az Ön kamata és törlesztője szempontjából? (egyébként a fent talált, erre vonatkozó adat eltér attól, amivel mi napi szinten dolgozunk, tehát még hibás is)

8) ennek az aktuális értéke most sok-e vagy kevés?

9) mire kell számítania ennek alakulását illetően?

10) van-e maximális felső határa neki vagy elvileg bármekkorára is nőhet?

Na ha ez is mind ott lenne, az már értékes információ lenne, így csak annyi, mint amikor azt olvasom egy számítógépről, hogy 100 MB HDD, hurrá, semmit sem mond…

10. van olyan bank, amelyik csak a maximális kamatértékeket tüntette fel

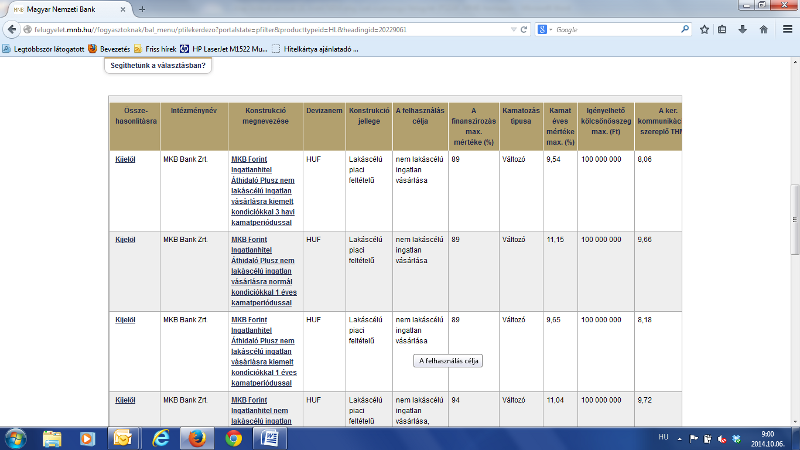

2014. októberében azt tapasztaltuk, hogy az MKB-nak rengeteget ajánlata van fenn, de mindenhol csak a maximális kamat mértéke van feltüntetve az egyes termékeknél:

Miért van ennek jelentősége? Nos, azért mert ez a bank már 2 éve áttért arra, hogy az ügyfelek paramétereihez igazítja a kamatát, s ajánlatai elég széles skálán mozognak. Így ebben a formában úgy tűnik, mintha csak nagyon drágán adnának hitelt, pedig nem mindenkinek adnák ennyiért.

Ugyanígy fals az előző oszlop is, a „Finanszírozás max. mértéke (%)” oszlop is. Aki ismeri a jogszabályi hátteret, az tudhatja, hogy itt a bank által megállapított hitelbiztosítéki érték %-ára gondolnak, s szó sincs arról, hogy a forgalmi érték 6-11%-ának megfelelő önerő is elég lehet a hitelhez.

Összefoglalás

Távol áll tőlünk, hogy rossz színben tüntessük fel a felügyelet munkáját és nem csak azért, mert minket is ők felügyelnek, csak szerettük volna ebben a részben konkrétan is megmutatni, hogy milyen korlátai vannak egy általános összehasonlító alkalmazásnak és ahogy a felügyelet is írja, miért fontos az a kitétel, hogy a fent lévő ajánlatok nem minősülnek nyilvános ajánlattételnek, a részletekért meg érdemes tájékozódni a kiválasztott pénzintézeteknél.

Mi is ezt valljuk. Ha lenne ugyanis kapacitás arra, hogy több száz szolgáltató több ezer termékének minden rezdülését napi szinten kövesse valaki, akkor csak azzal kellene foglalkoznia és még ebben az esetben is csúszhatnának be hibák. Mivel ilyen egyszerű megoldás nincsen, ezért marad az, hogy személyre szólóan, egyesével érdemes megnézni, hogy mi felel meg leginkább az adott pillanatban Önnek.